|

Le quatrième niveau d'agression - l'utilisation forcée des services produits par des monopoles subventionnés - donne l'accès au sommet de la pyramide du pouvoir. Un exemple du quatrième niveau d'agression est le monopole monétaire détenu par une banque centrale seule habilitée à émettre des billets. En soutenant le monopole monétaire nous avons permis que des cycles liés à l'inflation perturbent le bon fonctionnement de nos économies en redistribuant des pauvres vers les riches. Regardons comment le sommet de la pyramide du pouvoir nous contrôle par prestigiditation, sans même que nous nous en rendions compte

Comment le marché fixe les prix

Nous avons vu que la richesse consiste en des biens et des services. La monnaie en circulation doit nous permettre d'avoir accès à ces biens et services. Plus les gens possèdent de monnaie, plus ils accès à ces biens et services.

Le prix est la quantité de monnaie à débourser pour obtenir un bien ou un service particulier. Par exemple, lorsque les agriculteurs ont eu une mauvaise saison, les récoltes sont peu abondantes et l'augmentation des prix des produits agricoles reflète leur rareté, c'est-à-dire leur difficulté d'accès. Au contraire, quand la saison a été bonne, les produits agricoles abondent alors il est moins difficile d'y avoir accès donc leurs prix baissent.

Si une ressource très utilisée, comme le pétrole, devient rare, alors les producteurs augmentent les prix à mesure que la demande croît au-delà de l'offre. Pour éviter d'avoir à payer de lourdes factures énergétiques, les consommateurs peuvent limiter leur consommation, isoler leur maison, faire du covoiturage et prendre d'autres mesures d'économie d'énergie. Si, d'un coup, de nouveaux gisements de pétrole sont découverts alors les producteurs seront obligés d'en baisser le prix.

De nouveaux moyens de créer des richesses participent aussi à la baisse des prix. Lorsque la société de Rockefeller développa des méthodes plus sophistiquées de raffinage, il devint possible d'obtenir du pétrole à meilleur coût. Un accès plus aisé au pétrole en baissa donc le prix.

Lorsque Rockefeller trouva le moyen de mieux exploiter le pétrole, les prix ne purent être maintenus à un niveau artificiellement haut (voir chapitre 7). Le marché indiqua le juste prix par l'équilibre de l'offre et de la demande.

Comment la monnaie fut créée

Historiquement, l'or et l'argent furent rapidement utilisés comme monnaie puisque ces métaux pouvaient facilement être pesés et transformés en pièces. En outre, dans les sociétés où les métaux précieux étaient utilisés en bijouterie ou pour des usages industriels, l'or et l'argent étaient aussi des biens d'usage courant. Ils servaient aussi bien à titre monétaire qu'en tant que réserve de valeurs.

Alors que l'usage de ces métaux devint répandu, transporter de l'or ou de l'argent devint un souci. Les gens se mirent donc à déposer leur or et leur argent dans les banques. Certaines banques ont alors facturé le droit de garde, d'autres ont prêté l'argent reçu en dépôt contre des intérêts.

Les banques ont remis aux déposants un certificat de dépôt permettant de récupérer l'or déposé à n'importe quel moment. Une banque possédant beaucoup de clients pouvait honorer une telle promesse puisque tout ses clients n'allaient pas réclamer leur or en même temps.

Dans l'intervalle, le déposant peut échanger le certificat de dépôt contre des biens et services, il devient transférable et acquiert autant de valeur que l'or puisqu'il peut être changé contre l'or déposé. C'est ainsi que les certificats de dépôt commencèrent à circuler comme une véritable monnaie et étaient donc utilisés directement pour acquérir des biens et des services. Les monnaies de la plupart des nations européennes prirent ainsi la forme de certifcats de dépôts encore appelés billets compensables en or et en argent.

Comment les banques créent de la monnaie

Dans la mesure où ceux qui avaient confié leurs métaux précieux n'allaient pas tous les retirer en même temps, les banques purent garder en réserve une partie de l'or et de l'argent et prêter le reste. En agissant de la sorte elles créaient de la monnaie. Aujourd'hui encore les banques ne créent pas de la monnaie autrement.

Voyons comment cette création a lieu : supposons que la banque ait besoin de mettre en réserve 20 % des métaux précieux confiés afin de faire face aux demandes de retrait de ses clients. Si vous faîtes un dépôt pour une valeur de 1 000 € en or auprès de votre banque, celle-ci placera 200 € en réserve et prêtera les 800 autres euros. La personne qui va emprunter ces 800 € va les dépenser pour acheter un ordinateur auprès d'un vendeur qui déposera lui-même ces fonds à la banque. Le vendeur verra sur son compte courant qu'il possède bien la somme de 800 € en plus de ce qu'il avait déjà déposé en banque. Dans le même temps, vous possédez vous-même 1 000 € inscrits sur votre compte à la banque. Vous et le vendeur possédez donc la somme totale de 1 800 €. Pourtant au début il n'y avait que 1 000 €, la banque a donc créé les 800 € supplémentaires en les prêtant !

Ensuite, la banque du vendeur place 20 % des 800 € (soit 160 €) en réserve et prête les 640 autres euros. Lesquels seront dépensés pour créer un revenu qui sera à nouveau placé dans un établissement financier, lequel en prêtera 80 % et ainsi de suite. Au final, lorsque les réserves se montent à 20 % des fonds déposés, les 1 000 € initialement déposés vont se transformer en 5 000 €. Plus le pourcentage de réserves est faible, plus il y a création de monnaie. Ainsi lorsque 10 % seulement des fonds sont mis en réserve, la création monétaire sera 10 fois plus importante que le montant initialement déposé. Je fus très étonnée quand mon père, professeur d'économie et directeur de banque, m'expliqua le multiplicateur de crédit !

Comment les banques créent l'inflation et la déflation

Cette création monétaire peut entraîner l'inflation lorsqu'à l'augmentation de monnaie en circulation ne correspond pas un accroissement au même rythme des biens et des services produits. Pour comprendre comment cela est possible, imaginez que vous participiez à une vente aux enchères dans laquelle vous et vos amis enchérissez pour acquérir des aliments, des vêtements et tout ce qui vous est nécessaire. De telles enchères sont une version en réduction de l'économie de marché.

Après avoir assisté à de multiples reprises à ces enchères, vous pouvez anticiper la valeur qui se fixera pour les biens et les services que vous désirez acheter. Mais supposez qu'un riche cousin de George lui laisse un gros héritage, George devient alors plus riche et peut enchérir davantage. Ainsi les prix à payer pour vous procurez ce qui vous intéresse sont à la hausse.

L'augmentation de la masse monétaire en circulation augmente le niveau général des prix en augmentant la demande. Initialement, la production n'est pas affectée. Nous utilisons le mot " inflation " pour décrire l'augmentation des prix provoquée par une augmentation de la masse monétaire.

La déflation est le processus contraire. Si George et un certain nombre de nos voisins partent en vacances, alors il y aura moins de personnes pour enchérir. Vous pouvez alors réaliser vos achats pour moins cher. La diminution de la monnaie disponible pour enchérir va conduire à une baisse des prix par une baisse de la demande.

Quels sont les mécanismes de l'inflation et de la déflation

Les banques peuvent être à l'origine des phénomènes d'inflation et de déflation par leur capacité de varier le montant de la masse monétaire. Lorsque les banques accroissent leur émission de monnaie alors les prix augmentent, de la même façon que lorsque George se présente aux enchères avec le montant de son héritage. Lorsque les banques cessent d'augmenter la création de monnaie alors les prix baissent, comme lorsque nos voisins ne participent plus aux enchères. En réalité pourtant, l'inflation et la déflation n'affectent pas tout le monde de la même manière.

Par exemple, immédiatement après que vous ayez dépossé vos 1 000 € en banque, votre établissement financier pourrait envoyer un de ses employés participer aux enchères. La banque sait d'après les ventes aux enchères précédantes que vous dépensez moins de 200 € à chaque enchère. En conséquence, elle peut enchérir jusqu'à 800 € avec votre argent sans que votre demande de retrait de monnaie ne puisse la géner. Votre dépôt de 1 000 € a déjà permis de créer 800 € de monnaie supplémentaire qui va pouvoir être utilisée pour enchérir contre vous et les autres enchérisseurs, ceci au profit exclusif de la banque.

Si la banque ne met que 10 % de votre apport en réserve et prête le reste, vos 1 000 € vont se transformer en 10 000 € . Ceux qui ont emprunté cet argent peuvent aussi venir au enchères et enchérir contre vous. Les prix ont donc subi le phénomène de l'inflation et donc vos 1 000 € ont perdu du pouvoir d'achat.

La création de monnaie supplémentaire à partir des économies dépensées conduit à l'érosion de notre pouvoir d'achat. Alors que dans le même temps le pouvoir d'acat des banquiers et des emprunteurs augmente.

Bien sûr nous pouvons aussi devenir des emprunteurs et acheter une maison à crédit alors que l'inflation conduit à l'augmentation continue du coût du logement. Cependant les taux d'intérêt que nous devons payer pourront plus que largement neutraliser les gains que nous réalisons du fait de l'inflation.

Dans la mesure où l'immobilier s'apprécie avec l'inflation alors que la monnaie perd de sa valeur, plus de gens se tourneront vers l'immobilier comme une valeur refuge. La demande supplémentaire va donc booster les prix et plus les prix de l'immobilier grimperont moins les gens pourront avoir les moyens de devenir propriétaire.

Si les banques augmentent leur taux de réserve alors les taux d'intérêt grimpent et moins de particuliers empruntent pour investir dans l'immobilier.

C'est alors que le prix des maisons stagne ou même baisse. Les agences immobilières, les promoteurs, les constructeurs et tout ceux qui vivent du marché immobilier subissent alors un manque à gagner et leur pouvoir d'achat en pâtit. Leur demande sur le marché est freinée ce qui entraîne une baisse du chiffre d'affaires des entreprises. Face à ces difficultés économiques, certaines entreprises doivent licencier et les ménages endettés licenciés ne peuvent alors faire face aux remboursements de leurs crédits. Avec la baisse du marché immobilier, certains ne peuvent même pas vendre leur maison assez chère pour rembourser leurs prêts immobiliers, ce qui peut aussi entraîner des faillites bancaires. En fonction de son amplitude la chute de l'activité économique consécutive à son essor est appelée récession ou dépression.

Ceux qui ne savent pas anticiper ces cycles peuvent perdre leur chemise. Mais, comme les taux d'intérêt peuvent changer à tout moment pour des raisons strictement politiques, ces cycles ne peuvent être prévus par le grand public. En conséquence nous ne sommes jamais en sécurité.

Dans la plupart des pays développés, le système bancaire alternate entre des phases d'inflation élevée et de déflation modérée. Sans cette alternance de cycles, l'inflation serait rampante comme elle l'est dans de nombreux pays du Tiers-Monde. Dans les pays où l'inflation est galopante, les pri augmentent toutes les heures ! Les travailleurs de ces pays doivent donc s'empresser d'acheter tout ce dont ils ont besoin dès qu'ils sont payés. L'hyper-inflation peut alors atteindre des niveaux tels qu'une brouette chargée de billets peut être nécessaire pour réaliser ses achats ! (1)

Le mythe de la "stimulation" de l'économie

Nous entendons souvent que l'inflation stimule l'économie, alors que des prix stables peuvent mener à la récession voire à la dépression.

L'inflaton augmente l'offre de monnaie et les prix augmentent donc. Les offreurs de biens et services accroissent leur offre pour répondre à la demande. Ils doivent pour cela embaucher davantage, ce qui pousse les salaires à la hausse.

Les salariés sont poussés à la consommation par cette augmentation de leur rémunération, mais ces salaires plus élevés sont contrebalancés par une hausse des prix. En fait, les salariés ont déjà commencé à payer plus cher alors que la demande de travail était à la hausse. Car c'est la hausse des prix des produits qui incite les employeurs à produire plus en employant plus ; les salaires ont donc un train de retard sur les prix. Bien que l'on croit communément le contraire, l'inflation ne profite pas aux salariés.

Finalement les banques vont ralentir la création de monnaie afin de prévenir l'hyper-inflation. Les onséquences de la stimulation de l'économie sont invariablement une récession, voire une dépression. Moralité : l'inflation ralentit la création de richesses (2).

Le marché protège le consommateur

Heureusement, en l'absence d'agression réglementaire, le marché impose sa discipline aux banques afin de limiter l'amplitude des cycle de croissance et de récession. Entre 1793 et 1845, le système bancaire écossais fut complètement libre (3). Chaque banque pouvait émettre sa propre monnaie, en garantissant à ses déposants la convertibilité or de leurs dépôts à n'importe quel moment, ou à terme différé contre paiement d'un intérêt (4).

Les banques acceptaient la monnaie émise par les autres banques comme s'il s'agissait de leur propre monnnaie. En Écosse, les établissements bancaires honoraient bien leurs promesses. Ainsi, lorsqu'une banque voyait ses réserves s'épuiser, ses propriétaires (actionnaires) devaient rembourser les déposants à partir de leurs propres deniers. Par conséquent les propriétaires des banques étaient grandement motivés à contrôler leur émission monétaire. Lors de la nouvelle monnaie était créée au même rythme que de nouvelles richesses alors les prix demeuraient stables.

Cependant, à l'occasion, une banque pouvait se mettre à émettre inconsidérément trop de billets et se rendre incapable d'honorer les demandes de remboursement des dépositaires. Si les actionnaires d'une telle banque devenaient incapables de rembourser leurs dettes, il arrivait que les banques saines se substituent à elles, afin de maintenir la confiance des écossais et de gagner de nouveaux clients (5). La prospérité écossaise est en partie attribuée à son efficient système bancaire dit de la banque libre (6).

Entre 1793 et 1933, le Canada, la Suède, l'Australie, la Chine et l'Afrique du Sud connurent aussi des périodes de banque libre. Alors que les États-Unis, le Royaume-Uni, la France, l'Allemagne et l'Italie soumirent toujours leur système bancaire à une législation tâtillone.

Aux États-Unis, les banques doivent, par exemple, détenir une partie de leurs réserves sous forme de titres d'État, ce qui limite leur liquidité et les rend plus vulnérables à des demandes de retrait des déposants. Puisque les banques n'eurent souvent pas le droit d'ouvrir plusieurs succursales dans différents États, les fortes demandes de retrait dans un lieu ne pouvaient pas être compensées par les faibles demandes ailleurs (7). Dans certains pays, une banque centrale obtenait le monopole de l'émission monétaire. Cette interférence sur le marché fit que les banques commerciales subirent 8 fois plus de crises que dans le système de la banque libre (graphique 9.1) (8) ! Alors que lorsque des crises éclatèrent dans un système de banque libre, elles étaient moins graves (9).

Graphique 9.1. les pays possédant

le système bancaire le plus liberal connaissent moins de crises

Données issues de G. Selgin, Bank Deregulation and Monetary Order (New York: Routledge, 1996), pp. 195-200.

Les réglementations bancaires ruinent les Américains

Malheureusement, le système bancaire américain n'a jamais été libre. Un niveau supplémentaire d'agression y fut ajouté en 1914 : la Réserve Fédérale (la Fed) obtint le privilège d'émission de la monnaie américaine. Comme ATT, la Fed est une entreprise privée détenue par des banques. La Fed en est devenue une puissance institution, pour certains ce serait même la plus puissante institution au monde. Découvrons pourquoi.

Avant que la Fed ne soit créée, les banques avaient besoin de constituer des réserves d'un montant approximatif de 21 % afin de couvrir les retraits. Lorsque la Fed mit la main sur les réserves des autres banques, elle diminua par deux le montant des réserves (10). Plus précisément la Fed ne conserva que 35 % des réserves constituées (11). Le restant fut prêté dans sa plus grande partie à l'État.

Baisser ainsi le niveau des réserves permit de créer davantage de monnaie. C'est ainsi que la masse monétaire doubla entre 1914 et 1920 (12), et doubla encore entre 1921 et 1929 (13). Alors que les réserves en or ne s'accrûrent que de 3 % dans les années 20 (14). À ce niveau de réserves, les banquiers seraient évidemment dans l'impossibilité de rendre l'or aux dépositaires qui en feraient la demande s'ils se pressaient nombreux aux guichets.

De plus les hommes d'affaire n'avaient pas besoin de toute cette masse de monnaie créée, les banques encouragèrent alors les spéculateurs en bourse à emprunter (15). Beaucoup s'endettèrent en pensant que l'expansion monétaire permettrait une expansion continue.

En 1929, la Fed déclencha une déflation en ralentissant son rythme d'émission monétaire (16). Ceux qui pensaient pouvoir contracter de nouveaux prêts afin de pouvoir financer leurs ordres spéculatifs ou d'autres investissements se retrouvèrent à sec. Ils furent alors obligés de vendre leurs actions et la bourse chuta à cause de cet afflux d'offre.

Ceux qui avaient perdu leur argent ne purent plus consommer autant et la récession s'en suivi. Le refus des banques d'octroyer de nouveaux prêts (17) conduisit les industriels à réduire leurs effectifs. La population commenca alors à retirer ses dépôts d'or dans les banques alors que certaines, dans d'autres pays notamment, refusèrent d'honorer leur promesse de changer les billets émis contre l'or des déposants. Des rumeurs circulèrent selon lesquelles la Fed allait aussi faire faillite (18) et le président Franklin D. Roosevelt pourrait dévaluer le dollar par rapport à l'or (19). Une telle dévaluation consiste ni plus ni moins à voler ceux qui avaient déposé leur argent en banque, car alors leurs billets dévalués ne permettent plus de récupérer l'intégralité de l'or confié par les déposants.

Pressés de récupérer leur or avant que leurs billets ne perdent une partie de leur valeur, les clients des banques se mirent à retirer leur or. La ruée vers les banques commenca à épuiser leurs réserves. Naturellement les banques ne purent échanger tous les billets émis, car leur montant dépassait celui des réserves or.

Si cette situation avait eu lieu en Écosse entre 1793 et 1845, les actionnaires des banques auraient pu rembourser les dépositaires, même s'ils avaient du en être de leur poche. Par contre, aux États-Unis, ce fut le contribuable américain qui fut obligé de payer !

En 1933, le Congrès fit de la détention d'or un crime (20). Les Américains furent donc contraints à échanger leurs pieces et leurs lingots de valeur contre des billets sans valeur intrinsèque émis par la Fed. Les étrangers pouvaient encore changer leurs dollars contre de l'or, mais cela était interdit aux Américains !

La manipulation de l'offre de monnaie par la Fed fut une cause majeure de la crise de 1929. D'autres formes d'agression réglementaire, et notamment les droits de douane (voir chapitre 18) jouèrent aussi un rôle dans cette crise. Cependant, une étude estime que le monopole monétaire de la Fed a multiplié par 10 la gravité de la crise ! (21)

Avant même que la Fed ne commence à limiter son émission monétaire, les banques étaient déjà en difficulté. Un certain nombre de règlementations, plus particulièrement celles liées à l'impossibilité de créer des succursales, ont généré une vague de faillite de 1921 à 1929. À la même époque pourtant, au Canada, aucune banque ne fit faillite. Les déposants Américains ont ainsi perdu la bagatelle de 565 millions de dollars, alors que les Canadiens n'ont perdu que moins de 3 % de cette somme (22).

Le système bancaire Canadien était similaire au système Écossais tel que nous l'avons décris : peu de réglementations, pas de restrictions à la création de succursales, aucune banque centrale détennant le monopole d'émission monétaire (23). Chaque banque peut donc imprimer ses propres billets, ce qui protège les déposants de l'inflation. Malheureusement pour les Canadiens les banques ont du subir de pesantes réglementations en 1935 (24).

Les riches s'enrichissent

Pourquoi les Canadiens ont-ils jetté aux orties un système qui les protégeait de la ruine ? Pourquoi l'Angleterre a-t-elle finit par imposer son système réglementé à l'Écosse ? Pourquoi la Fed a-t-elle été créée aux Etats-Unis et a-t-elle trahit son engagement de rembourser ses billets contre l'or déposé par nos arrière-arrière-grand-parents ? Pourquoi la Fed a-t-elle ralentit son émission de monnaie en 1929 avec les conséquences que l'on sait dans la crise ? Pourquoi la Fed alterne-t-elle des périodes d'inflation à des périodes de déflation aux dépens de la population Américaine ?

Plusieurs économistes ont supposé que cette évolution des banques centrales représentent une collusion entre des politiciens et une petite élite contrôlant les institutions bancaires (25). Les banquiers veulent créer autant de monnaie que possible, sans avoir à fouiller leurs poches pour rembourser les dépositaires désirant retirer leur argent. De leur côté, les politiciens veulent réaliser leurs belles promesses de campagnes sans avoir à taxer trop visiblement leurs électeurs. La banque centrale peut donner à chacun de ceux-ci ce qu'ils réclament.

Par l'agression d'une licence exclusive, les politiciens vont donc donner à la banque monopoles d'émission de la monnaie fiduciaire. Cependant, aussi longtemps que les banques devront tenir leurs promesses envers leurs déposants, elles resteront dépendantes du marché. Ainsi les politiciens accorderont la responsabilité limitée à des sociétés (voir chapitre 13 " Les autres pièces du puzzle " pour de plus amples détails) de façons à ce que les propriétaires et les gérants des banques se permettant d'accorder des crédits risqués puissent échapper aux conséquences de leurs erreurs. En cas de faillite les dépositaires peuvent alors soit perdre les économies de toute une vie, soit être remboursés par le fruit de taxes prélevés sur leurs voisins.

En retour, les banques devront récompenser les politiciens pour avoir permis le monopole de l'émission de monnaie fiduciaire et la responsabilité limitée. Ils prêteront à l'État une grande partie de la monnaie nouvellement créée par la banque centrale. Lorsque des groupes de pression demandent davantage de subventions, nos députés les amadouent avec de l'argent emprunté plus qu'avec d'impopulaires nouvelles taxes. Les groupes de pression les paieront de leur reconnaissance en finançant leur campagne.

Comme n'importe quel groupe de pression, la banque centrale assiste les politiques qui la protège. La Réserve Fédérale, en manipulant l'offre de monnaie peut créer l'illusion de la prospérité ou de la récession, une illusion qui déterminera le vote des électeurs.

Par exemple, le monopole de la Second Bank of the United States, qui fut en son temps une banque centrale, devait se terminer en 1836. Andrew Jackson promit de ne pas renouveller son statut s'il était réélu président en 1832. Peu après sa réélection, il retira le compte de l'État de cette banque.

Le président de la Second Bank, Nicholas Biddle, tenta alors de créer une récession en coupant le robinet monétaire, un peu à la manière de ce que fit la Fed presque 100 ans plus tard. Biddle espérait ainsi forcer le Congrès à renouveler son monopole d'émission en dépit de la promesse faite aux électeurs. Heureusement, le peuple Américain, cette fois là, ne fut pas le dindon de la farce et le monopole ne fut pas reconduit (27). Malheureusement cette leçon ne porta pas et une banque centrale sera réintroduite avec la Réserve Fédérale (Fed).

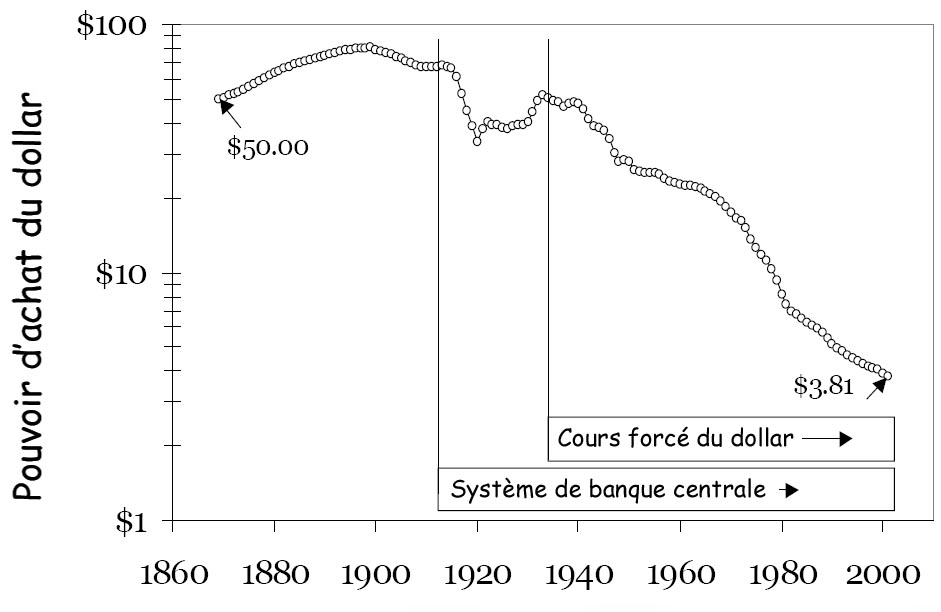

Tout le monde perd : un jeu à somme négative

Le prix que nous payons pour le monopole de l'émission monétaire est stupéfiant. Dans les 50 années antérieures à la création de la Réserve Fédérale, nous avons fait l'expérience d'un mouvement de déflation lente dû au fait que les banques créaient un peu moins de monnaie que les richesses produites (tableau 9.2). Après que la Fed obtint le monopole d'émission, l'offre de monnaie augmenta rapidement et la valeur du dollar, son pouvoir d'achat, décrut. Lors de la crise de 1929, l'effondrement de la bourse et les faillites bancaires réduisirent la monnaie disponible.

Après 1933, lorsque la Fed n'eut plus l'obligation de rembourser les dépositaires en or, il lui fut aisé d'augmenter le stock de monnaie sans limites. En conséquence, la Fed créa de la monnaie plus rapidement que de nouvelles richesses étaient produites. Il en résulta une augmentation des prix et une perte de valeur de la monnaie d'a peu près 90 % entre 1933 et 2000.

En d'autres termes, 90 % des nouvelles richesses produites durant cette période ont été retirées aux producteurs, ceci au bénéfice des banques et des emprunteurs. Or le plus grand emprunteur est l'État, l'inflation agit donc comme une taxation cachée.

Si nous perdons autant de nos richesses dans le cadre du monopole monétaire, comment le niveau de vie de notre pays a-t-il pu autant augmenter depuis 1933 ? La réponse est : la création de richesse a été si forte que notre niveau de vie a pu s'améliorer même si la plus grande partie nous a été soustraite. Au lieu de tout simplement bien vivre, nous aurions pu vivre royalement sans la taxe inflation !

Les pauvres s'appauvrissent

L'inflation touche surtout ceux qui perçoivent des revenus fixes. Par exemple, si l'inflation se poursuit au rythme du tableau 9.2, et si Georges part à la retraite en 2000 avec une pension de 2 000 dollars par mois, son pouvoir d'achat sera réduit de moitié en 2020. 2 000 dollars de 2000 ne vaudront plus que 1 000 dollars en 2 020, la perte de la moitié du revenu de Georges d'ici là résulte de l'effet dévastateur de l'inflation. Un revenu qui pouvait paraître convenable peut devenir insuffisant pour se loger et même se nourrir !

Graphique 9.2. La taxe inflation

Le pouvoir d'achat du dollar pendant la période 1869-1912 est basé sur l'indice des prix implicite de Kuznets tel qu'il apparaît dans la table B2 de "Capital in the American economy" de Simon Kuznets. Le pouvoir d'achat du dollar de la période 1913-2001 est tiré de l'indice des prix à la consommation urbaine du ministère américain du travail.

La plus grande partie du pouvoir d'achat perdu par Georges profitera aux banques. Les emprunteurs en profiteront aussi puisqu'ils rembourseront avec de l'argent qui aura perdu de son pouvoir d'achat. Et comme les plus gros emprunteurs sont les États, ils gagnent avec les banques ce que perdent ceux qui vivent de revenus fixes.

Ceux qui possèdent des biens fonciers sont partiellement protégés de l'inflation, dans la mesure où la valeur de leur bien augmente en même temps que les prix. Évidemment, les pauvres détiennent peu de cette " assurance contre l'inflation ".

Sans l'existance du monopole monétaire, les politiciens seraient dans l'incapacité d'emprunter de grosses sommes d'argent créatrices de déficits budgétaires. Sans ces déficits, sans la mise en place de lois instituant le monopole monétaire, les subventions en faveur d'intérêts particuliers ne pourraient être financées que par un surcroît d'impôts. Les contribuables seraient hostiles au financement des groupes de pression et à celui des gaspillages publics si leur feuille d'impôt en révélait le coût réel.

En redistribuant des richesses des pauvres vers les riches, le monopole mnonétaire renforce les inégalités. Lorsque tous doivent faire usage de la monnaie légale pour payer les impôts et régler les dettes, des banques centrales à l'image de la Fed deviennent si puissantes qu'elles contrôlent toute l'économie du pays. En une nuit, elles peuvent nous mener vers une dépression économique ou une inflation galopante, cela rien qu'en manipulant le stock de monnaie disponible.

Nous pouvons difficilement nous en prendre à l'égoïsme des banquiers pour cet état de fait si, de notre côté, nous élisons des politiciens qui promettent de financer nos programmes de dépenses favoris. Ainsi, nous avons pris l'habitude, nous-même, d'attendre des autres contribuables qu'ils financent ce qui nous importe à notre place. Les politiciens qui nous disent que l'on a rien sans rien sont rarement élus, c'est pourquoi ceux qui briguent nos suffrages utilisent le monopole monétaire pour nous cacher le coût de leurs promesses.

Comment pourrions nous en vouloir aux propriétaires de la Réserve Fédérale d'avoir obtenu le même monopole exclusif que celui qui a été attribué à ATT ? Comment pourrions nous les blâmer d'essayer de drainer les mêmes subventions que celles qui sont accordées aux fermiers et aux compagnies forestières ? Comme nos ancêtres bibliques, nous accusons le serpent de nous avoir fait manger la pomme. Mais alors comme maintenant, le choix et la responsabilité nous incombent. La meilleure solution pour s'en sortir

Si nous désirons vraiment minimiser l'ampleur des cycles d'expansion et de récession nous devons déréglementer notre système bancaire en ce qui concerne aussi l'émission monétaire. Il pourrait évidemment y avoir des faillites bancaires mais elles ne seraient pas aussi fréquentes et catastrophiques qu'actuellement. La fin du monopole de la Second Bank of the United States montre bien quil est possible de révoquer ce qui a été accordé lorsque nous décidons de dire non au monopole monétaire.

Un système bancaire moderne et libre de toute agression régementaire pourrait ressembler au système écossais décrit plus haut (28). Dans ce cadre, les propriétaires et gérants d'établissements financiers serait responsables des dépôts des clients, ils seraient certainement contraints à s'assurer eux-mêmes contre les risques qu'ils feraient encourrir à leurs clients. Les mauvais banquiers devraient donc supporter le fardeau de malus comme les mauvais conducteurs. Alors que les malus grimperaient et que les profits baisseraient, les mauvais gestionnaires de banques seraient virés.

Aujourd'hui, chaque banque, de par la loi, paie les mêmes primes d'assurance quelque soit la façon dont elle gère les fonds de ses clients. Les banques peuvent ainsi accorder des crédits risqués pour se rémunérer par des frais élevés tout en laissant les contribuables payer l'addition si les prêts ne sont pas remboursés. En conséquence, les États qui imposent aux banques de s'assurer connaissent davantage de faillites bancaires que les États qui n'en imposent pas (29).

Lorsque l'ardoise pèse sur les épaules des contribuables, elle peut faire main basse sur les économies de toute une famille. Chaque homme, femme et enfants aux États-Unis a du payer en moyenne $ 6 000 pour couvrir la faillite des caisses d'épargne des années 90 (30). Avec un système bancaire libre des agressions réglementaires, les salariés américains n'auraient plus besoin d'essuyer les plâtres des faillites des investisseurs et des banquiers.

Le marché peut déjà créer des alternatives au monopole monétaire. Par exemple, les comptes en e-gold permettent de couvertir des devises en métaux précieux (or, argent, palladium, platine) et les stocke pour le compte de ses déposants (31). La popularisation de telles initiatives est de nature à réduire la taxe inflationniste.

Plusieurs programmes d'échange permettant d'acquiter des services en y consacrant du temps plutôt que de la monnaie ont le vent en poupe. Avec des Time Dollars (32), George pourrait tondre notre pelouse et placer l'heure qu'il a consacré à ce travail. Plus tard, s'il a besoin de quelqu'un pour faire des retouches à ses vêtements, une voisine pourra obtenir son heure de time dollar contre une heure de couture. Et si cette voisine a besoin d'une heure de babby-sitting, elle pourra la payer avec son heure de time dollar.

Beaucoup de programmes d'échange de ce type ont été lancés, ils permettent de réaliser aussi des négociations sur la valeur respective des services. Par exemple, un médecin pourra obtenir une heure de babby-sitting contre une visite à domicile de 15 minutes. Un tarif raisonnable qui paie les années de formation d'un docteur (33).

C'est en capitalisant ses heures qu'une babby-sitter de Seatle pourra échanger son temps pour obtenir un cv professionnel rédigé par une spécialiste des ressources humaines de New York. Bien que la plupart des heures soient échangées localement, il est possible de développer ce système d'échange sur de grandes distances.

Les banquiers ne peuvent ni déprécier notre temps ni déprécier les métaux précieux comme ils le font pour nos monnaies. En dépit de toutes les agressions qu'il subit, l'écosystème marché peut nous sauver de cette pyramide du pouvoir qui est notre création !

|

Celui qui contrôle le volume de monnaie en circulation dans un pays y est le maître absolu de toutes les industries et de tout le commerce.

James A. Garfield, président américain assassiné en 1882.

Il n' est pas inhabituel pour des consommateurs sud-américains de voir le prix du pain augmenter entre le moment où ils entrent dans la boulangerie et le moment où ils en sortent.

Gerald Swanson, professeur associé à l'Université d'Arizona

… une augmentation de l'inflation de 10 % entraîne une baisse de 0,3 % du taux de croissance annuel du PIB.

Robert Barro, professeur d'économie à l'Université d'Harvard

C'est une combinaison entre l'obligation de détenir des bons d'État et l'instabilité fiscale qui mena à la faillite de nombreuses banques. Ces faillites sont imputables aux réglementations plutôt qu'au marché.

Kevin Dowd, professeur à la Sheffield Hallam University

Lorsque le president promulga cette loi, le gouvernement invisible de la monnaie fut legalisé.

Le député Charles A. Lindbergh, 1913, à propos de la Federal Reserve Act

Si le peuple Américain autorise un jour les banques à contrôler l'émission de leur monnaie. Alors, d'abord par l'inflation, puis par la déflation, cette corporation prospérera en leur dérobant ce qui leur appartient, jusqu'à ce que leurs enfants se réveillent un jour privés même de leur maison sur la terre que leurs ancêtres ont conquis.

Thomas Jefferson, auteur de la Déclaration d'Indépendance des USA

Ce grand État, fort de l'or qu'il a amassé auprès des citoyens, rompt sa promesse de rembourser les veuves et les orphelins … C'est une ignominie.

Sénateur Carter Glass, 1933, principal auteur de la loi sur la Réserve Fédérale

L'intervention de l'État en matière monétaire, loin de procurer la stabilité monétaire qu'il invoque, s'est révêlé une source majeure d'instabilité.

Milton Friedman, Prix Nobel d'Économie

Les dépressions et le chômage de masse ne sont pas les conséquences du capitalisme mais de l'intervention de l'État dans l'économie.

Ludwig Von Mises, Théorie de la monnaie et du crédit

La Fed a fait tout ce qu'elle pouvait pour cacher l'étendue de ses pouvoirs, mais la vérité c'est qu'elle détient la faculté de tout contrôler aux États-Unis, et qu'elle contrôle aussi nos relations extérieures. Elle fait et défait les gouvernements selon son gré.

Le député Louis T. McFadden, président du comité bancaire, 1933

La réforme bancaire, dans toutes les étapes de sa réalisation, fut du ressort d'une coterie de quelques hommes qui en vinrent à exercer un énorme pouvoir.

Gabriel Kolko, The triumph of conservatism

L'effort audacieux réalisé par la Second Bank pour contrôler le gouvernement, le désordre qu'une telle tentative a provoqué … ne font que démontrer ce qui attend le peuple Américain s'il se remet aux mains d'une banque centrale.

Président Andrew Jackson

L'histoire nous a montré que ceux qui ont le pouvoir de changer la monnaie ont utilisé toutes les formes d'abus, de fraudes, mais aussi de violence pour pouvoir contrôler les gouvernements en contôlant la monnaie et son émission.

James A. Madison, quatrième president des États-Unis.

La fragilité et l'instabilité du système bancaire n'est pas une conséquence du fonctionnement libre des marchés mais des restrictions législatives.

George Selgin, BANK DEREGULATION AND MONETARY ORDER

Par le processus continu de l'inflation, les États peuvent confisquer de façon discrête et occulte, une partie importante de la richesses de leurs citoyens… Ce processus entraîne toutes les forces cachées de l'économie du côté de la destruction, et il le fait de la façon dont pas un homme sur un million ne soit capable de s'en rendre compte.

John Maynard Keynes, économiste anglais et membre du conseil d'administration de la banque d'Angleterre |

Pour

résumer ...

Pour

résumer ...